Portabilidade do financiamento imobiliário

Portabilidade do crédito imobiliário

Regulamentada pelo Banco Central (Resolução 4.292, de 20 de dezembro de 2013), a portabilidade do crédito, dentre eles o imobiliário, inaugurou no Brasil uma nova era para o consumidor que contratou um financiamento. No decorrer dessa cartilha, mostraremos particularidades para auxiliar a decisão de quem assumiu um financiamento. Por exemplo, como funciona e se seria interessante a troca de banco para baratear a dívida.

A entrada em vigor da regulamentação é vista como reafirmação do interesse do Banco Central em estimular a concorrência do setor bancário. Com isso, espera-se que se viabilize o acesso dos brasileiros a linhas de crédito com menores taxas de juros. E que se promova, consequentemente, um cenário favorável ao crescimento sustentável do crédito.

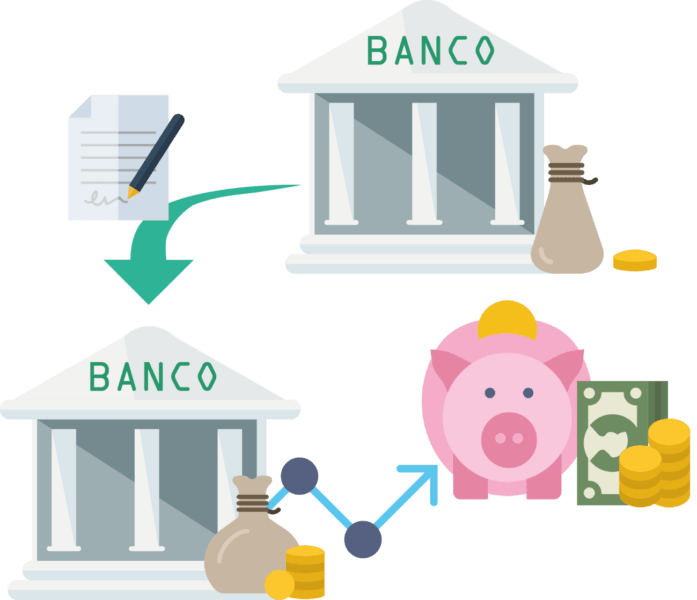

Mas, o que é a portabilidade?

É a transferência de uma operação de crédito da instituição onde foi contratada para

outra, por solicitação do cliente, sem que haja pagamento de impostos, (ao contrário

do que ocorre em uma nova operação de financiamento).

Quais os créditos que estão abrangidos?

Aplica-se a todas as operações de crédito imobiliário, veículos, CDC (Crédito Direto ao Consumidor), crédito pessoal e todas as linhas de crédito consignado (INSS, público e privado). Sendo que, para efeito dessa postagem, nosso foco será, exclusivamente, o financiamento imobiliário.

O que PODE e o que NÃO PODE

PODE

Prestações em Atraso

Poderão ser inclusas parcelas vencidas do financiamento, de acordo com as normas vigentes à época.

Avaliação do valor do Imóvel

O novo banco poderá solicitar uma nova avaliação do imóvel. Como o imóvel talvez se

tenha valorizado nos últimos anos, a medida permite que o LTV (sigla em inglês que

mostra em % quanto o empréstimo representa do valor do bem) seja ajustado à nova realidade.

O banco atual poderá cobrir a oferta do novo banco

Pela nova regulamentação, o banco atual, mediante proposta formal da nova instituição, poderá optar por cobrir ou não a oferta. Portanto, o consumidor passa a ter duas

novas opções:

- Mudar de banco;

- Continuar na mesma instituição em uma condição mais interessante do que a atual.

FGTS

Quem financiou um imóvel com recursos do FGTS, por exemplo, no Programa Minha Casa, Minha Vida, também poderá optar pela troca de banco. Na prática, embora as taxas tenham menos possibilidade de ser reduzidas, fica a critério do novo banco optar por eventual redução de sua própria remuneração.

NÃO PODE

Cobrar do cliente

É proibida a cobrança de qualquer tarifa do banco atual para penalizar o cliente pela troca de instituição. Não aceite, portanto, esse tipo de cobrança.

Aumentar o valor financiado

Não é possível financiar um valor superior ao do saldo devedor apurado no ato da solicitação da portabilidade. A medida segue uma linha conservadora de não estimular o que é conhecido no mercado como cash-back, operações nas quais o cliente financia o bem e ainda levanta recursos financeiros para outra finalidade.

Aumentar o prazo de financiamento

Na mesma linha do valor financiado, não é possível aumentar o prazo do financiamento por um período maior do que o que resta no contrato atual. No entanto, nada impede que o consumidor reduza o prazo de financiamento se tiver condições financeiras para tal. Se a situação econômica o permitir, tente reduzir o prazo, porque a economia será significativa no total dos juros que terá de pagar.

SFH (Sistema Financeiro da Habitação)

Quem tem financiamento pelo SFH não pode mudar de modalidade de crédito na portabilidade. Também vale para quem tenha outra forma de crédito imobiliário, que não poderá migrar para o SFH na portabilidade.

Passo a passo

1º Seu financiamento

- Solicitar ao seu banco atual o Demonstrativo de Evolução da Dívida (DED) com os dados do seu financiamento para fins de portabilidade. Entre outras informações a DED deverá conter: nº do contrato, saldo devedor atualizado, taxas de juros e demais detalhes da operação.

- Dica: o banco tem até um dia útil para lhe enviar esses dados.

2º Pesquisa

- Com o Demonstrativo (DED) em mãos, faça simulações em outros bancos e veja qual lhe oferece uma condição melhor;

3º Novo banco

- Fale com o gerente do banco que você escolher (o que oferecer as melhores

condições), ou com o correspondente bancário autorizado, para que ele possa

formalizar uma proposta;

- Caso tenha seu crédito aprovado e autorize, o novo banco encaminhará eletronicamente a proposta (requisição) de portabilidade para o banco atual informando seus dados pessoais, dados do seu financiamento atual e as condições que ele lhe ofereceu, como CET (Custo Efetivo Total), taxas de juros, sistema de amortização, prazos etc.

Dica:

- o novo banco irá lhe solicitar dados e documentos de renda para análise do seu crédito;

- o consumidor deverá receber uma cópia dessa proposta do novo banco;

- não tome nenhuma decisão sem antes comparar seu financiamento atual com a nova proposta.

4º Momento decisivo

- Ao receber a proposta de portabilidade, seu banco atual poderá lhe fazer uma

contraproposta;

- Esse momento é decisivo, pois significa que você deverá fazer uma escolha: ficar no banco ou aceitar a proposta da nova instituição;

5º Chegada

- Se optar por não realizar a portabilidade, porque a contraproposta do banco

atual foi mais atraente, a instituição deverá fazer um aditivo ao seu contrato, informando as novas condições de taxas ou outras que ele lhe tenha apresentado;

- A instituição credora terá até cinco dias úteis, a partir da data do recebimento da requisição, para solicitar da proponente a transferência de recursos para efetivar a portabilidade. E dois dias úteis, contados a partir da data da transferência, para confirmar à proponente o recebimento dos recursos. Esse documento deverá ser levado ao Cartório de Registro de Imóveis para ser averbado.

Valor da prestação maior

Pode acontecer, em função do sistema de amortização escolhido pelo consumidor ou pela escolha de um novo prazo menor que o do financiamento atual, que o valor da primeira prestação do novo banco seja superior à próxima parcela no banco atual. Mesmo que o novo banco apresente uma condição mais interessante, o Banco Central determina que o consumidor formalize sua concordância com o aumento da prestação.

Pagamento de ITBI (Imposto sobre Transmissão de Bens Imóveis)

Não há incidência de ITBI sobre as operações de portabilidade do financiamento imobiliário, apenas o custo de averbação do Termo de Portabilidade no Cartório de Registro de Imóveis.